1397/08/22

| یادداشت |

بنگاهداری بانکها و اخلال در تأمین مالی اقتصاد

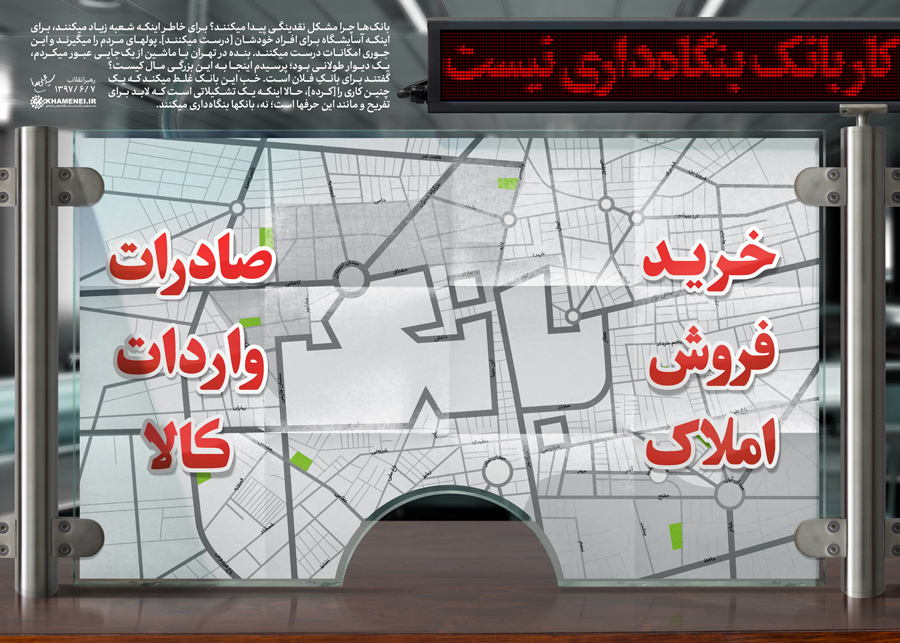

مشکل عدم مدیریت نقدینگی و ایجاد تورم ناشی از عدم هدایت ماندههای آن، یکی از مسائلی است که در ماههای اخیر چندین بار به بهانههای مختلف از سوی رهبر انقلاب به دولت گوشزد شده است. ایشان در دیدار اخیر با رئیسجمهور و اعضای هیئت دولت (۱۳۹۷/۶/۷) ضمن انتقاد از «بنگاهداری بانکها» و «کارهای هزینهآور» دیگر نظیر افزایش شعبههای بانکی، فرمودند: «بانک مرکزی باید با نظارت کامل و دقیق، مانع بروز مشکلاتی نظیر مسائل سپردهگذاران برخی بانکها و مؤسسات مالی شود.» پایگاه اطلاعرسانی KHAMENEI.IR در یادداشت زیر به تبیین دقیقتر ابعاد این مسئله میپردازد.

مشکل عدم مدیریت نقدینگی و ایجاد تورم ناشی از عدم هدایت ماندههای آن، یکی از مسائلی است که در ماههای اخیر چندین بار به بهانههای مختلف از سوی رهبر انقلاب به دولت گوشزد شده است. ایشان در دیدار اخیر با رئیسجمهور و اعضای هیئت دولت (۱۳۹۷/۶/۷) ضمن انتقاد از «بنگاهداری بانکها» و «کارهای هزینهآور» دیگر نظیر افزایش شعبههای بانکی، فرمودند: «بانک مرکزی باید با نظارت کامل و دقیق، مانع بروز مشکلاتی نظیر مسائل سپردهگذاران برخی بانکها و مؤسسات مالی شود.» پایگاه اطلاعرسانی KHAMENEI.IR در یادداشت زیر به تبیین دقیقتر ابعاد این مسئله میپردازد.مهمترین ویژگی که بانکها را از سایر شرکتهای مالی و غیرمالی متمایز میسازد، قدرت خلق پولی است که بهصورت انحصاری تنها در اختیار آنها قرار دارد(۱) و پذیرش بدهی این نهاد بهعنوان وسیلهی مبادله، مهمترین مزیت نسبی بانک در برابر سایر شرکتها به شمار میرود. بانک در ازای این قابلیت، وظیفهی تأمین مالی بنگاهها و خانوارها را بر عهده دارد. به عبارت بهتر، بانک با اعطای تسهیلات، وسیلهی مبادله در اختیار بنگاه یا خانوار قرار میدهد و انتقال درآمد در طول زمان را (آتی به حال و برعکس) برای آنها امکانپذیر میسازد. تولید چنین خدمتی، مهمترین ارزش افزودهی بانک برای اقتصاد است که در پی آن، بنگاه خواهد توانست خط تولید جدیدی احداث کند و یا خانوادهای از محل درآمدهای آتی خود مسکنی تهیه نماید.

بانک باید به جای پاک کردن صورتمسئله (بنگاهداری کردن)، مسئلهی اطلاعات نامتقارن را حل کند. آنچه مدافعان بنگاهداری بانکها که بهصورت خیلی اتفاقی! بعضاً بانکدار هم هستند، نادیده گرفتهاند این است که ارتباط مالکیتی بانک و بنگاه موجب میشود پروژههایی تأمین مالی شوند که شرکتهای زیرمجموعهی بانک پیشنهاد میکند و نه پروژههایی که خلاقانه طراحی شده و با کارایی بالا برای اقتصاد مفید هستند.

بانک باید به جای پاک کردن صورتمسئله (بنگاهداری کردن)، مسئلهی اطلاعات نامتقارن را حل کند. آنچه مدافعان بنگاهداری بانکها که بهصورت خیلی اتفاقی! بعضاً بانکدار هم هستند، نادیده گرفتهاند این است که ارتباط مالکیتی بانک و بنگاه موجب میشود پروژههایی تأمین مالی شوند که شرکتهای زیرمجموعهی بانک پیشنهاد میکند و نه پروژههایی که خلاقانه طراحی شده و با کارایی بالا برای اقتصاد مفید هستند. بنگاهداری و مسئله اطلاعات نامتقارن

بنگاهداری و مسئله اطلاعات نامتقارنمسئلهی اطلاعات نامتقارن(۲) که بهعنوان آفت مبادله در همهی تعاملات اجتماعی حضور دارد، مهمترین شکست بازارهای(۳) مالی قلمداد میگردد و از این زاویه ریسکهای فراوانی بر فعالیت بانکها مترتب خواهد بود. به تعبیری روشنتر بانک نمیداند:

۱. کدامین پروژههای متقاضی تسهیلات، پروژههای پربازدهی هستند؟

۲. آیا پس از انتخاب، پروژه بهخوبی و منطبق با قرارداد تنظیمشده با بانک، مدیریت میشود تا بازدهی مورد انتظار کسب شود؟

دو مشکلی که تحت عنوان دو سؤال فوق طرح شد موجب میشود برای حداقل کردن مخاطرات ناظر به مسئلهی اطلاعات نامتقارن، بانکها بهطور ذاتی تمایل داشته باشند که خود شرکتی تأسیس کرده و وسیلهی مبادلهای که خلق میکنند را در اختیار آن شرکت قرار دهند و با از بین بردن انگیزهی تخلف و نکول، هزینهی نظارت برای کنترل مخاطرهی اخلاقی در اعطای تسهیلات را کاهش دهند. توصیفی که در سطرهای فوق توضیح داده شد موجب شده تا برخی از اقتصاددانان(۴) و بانکداران از بنگاهداری بانکها دفاع کرده و با مستمسک قرار دادن کاهش هزینههای ناشی از اطلاعات نامتقارن، آن را برای اقتصاد بهینه بدانند؛ یعنی معتقد باشند بنگاهداری از آنجاییکه موجب بهینگی فرایند تأمین مالی میشود، قابل تجویز است. درحالیکه این تحلیل بهواسطهی در نظر نگرفتن رابطهی پویا(۵) و مستمر بانک و بنگاه بهشدت ناقص و گمراهکننده است. بهطورکلی بانک باید با طراحی مکانیسمهایی مبتنی بر علامتدهی، مخاطرهی انتخاب معکوس(۶) را کنترل و بهترین متقاضی تسهیلات را برای تأمین مالی انتخاب نماید، یعنی وسیلهی مبادله را در اختیار کسی قرار دهد که ضمن بازپرداخت آن، بیشترین ارزش افزوده را برای اقتصاد ایجاد خواهد کرد. از سویی با طراحی سازوکار،(۷) از انحراف او از مفاد قرارداد و ورود به فعالیتهای ریسکی و کمبازده جلوگیری نماید. بهطور واضحتر بانک میبایست به جای پاک کردن صورتمسئله (بنگاهداری کردن)، مسئلهی اطلاعات نامتقارن را حل کند. آنچه مدافعان بنگاهداری بانکها که بهصورت خیلی اتفاقی! بعضاً بانکدار هم هستند، نادیده گرفتهاند این است که ارتباط مالکیتی بانک و بنگاه بهصورت مستمر موجب میشود پروژههایی تأمین مالی شوند که شرکتهای زیرمجموعهی بانک پیشنهاد میکند و نه پروژههایی که خلاقانه طراحی شده و با کارایی بالا برای اقتصاد مفید هستند.

تعارض منافع موجود در بنگاهداری بانکها

تعارض منافع موجود در بنگاهداری بانکهادر چنین شرایطی بنگاهِ زیرمجموعهی بانک با خاطری آسوده از تأمین مالی، نیازی به طراحی خلاقانهی پروژهها نمیبیند و برای افزایش بهرهوری و ایجاد افزودهی بیشتر تلاشی نمیکند؛ درحالیکه بنگاههای خلاق در بخشهای مختلف اقتصادی، دسترسی به منابع مالی ندارند و پروژههای پربازده هیچگاه آغاز نمیشوند. به تعبیری فنیتر بنگاهداری بانکها نهتنها موجب کاهش هزینههای اطلاعات نامتقارن نمیشود بلکه هزینهها را افزایش میدهد و با تشدید مخاطرهی اخلاقی و انتخاب معکوس، هزینهی زیادی را بر اقتصاد و حتی خود بانک تحمیل خواهد کرد.

از دیگر سو، بنگاهداری، بانک را بهطور جدی با مسئلهی تعارض منافع در وصول مطالبات مواجه میکند که در بلندمدت موجب ورشکستگی و انجماد داراییهای بانک خواهد گردید؛ به این نحو که بانک بهواسطهی روابط مالکیتی، انگیزهی کافی برای اعمال فشار در وصول مطالبات ندارد؛ چراکه در برخی موارد، اعمال فشار و وصول مطالبات میتواند به ورشکستگی بنگاه انجامد و این مسئله خود برای بانکِ سهامدار، زیانآور خواهد بود. در چنین شرایطی اتفاقاً بانک ترجیح خواهد داد که تسهیلاتدهی به شرکت را ادامه دهد تا بتواند از ورشکستگی و زیان خود جلوگیری کند. این پدیده موجب میشود در اقتصادهایی که بانکها بنگاهدار هستند، مطالبات غیرجاری و انجماد داراییها نیز بهصورت مزمن وجود داشته باشد.

بنگاهداری، بانک را با مسئلهی تعارض منافع در وصول مطالبات مواجه میکند و در بلندمدت موجب ورشکستگی و انجماد داراییهای بانک خواهد گردید؛ بانک بهواسطهی روابط مالکیتی، انگیزهی کافی برای اعمال فشار در وصول مطالبات ندارد؛ چراکه در برخی موارد، وصول مطالبات میتواند به ورشکستگی بنگاه انجامد و این مسئله خود برای بانکِ سهامدار، زیانآور خواهد بود.

بنگاهداری، بانک را با مسئلهی تعارض منافع در وصول مطالبات مواجه میکند و در بلندمدت موجب ورشکستگی و انجماد داراییهای بانک خواهد گردید؛ بانک بهواسطهی روابط مالکیتی، انگیزهی کافی برای اعمال فشار در وصول مطالبات ندارد؛ چراکه در برخی موارد، وصول مطالبات میتواند به ورشکستگی بنگاه انجامد و این مسئله خود برای بانکِ سهامدار، زیانآور خواهد بود.بنابراین بنگاهداری بانکها با تشدید مسئلهی انتخاب معکوس و تأثیر منفی انگیزشی بر بنگاههای اقتصادی و حتی خود بانک در وصول مطالبات و ایفای تعهدات، ریسک اعتباری بانک و نکول تسهیلات را افزایش خواهد داد و فرایند تأمین مالی اقتصاد را دچار اخلال خواهد کرد. اگر فرض کنیم اعطای تسهیلات به شرکتهای زیرمجموعه ممنوع باشد و مسائلی که در سطور فوق بدانها اشاره شد بلاموضوع گردد، در چنین شرایطی نیز بنگاهداری توجیهپذیر نیست، چراکه موجب تشدید ریسک نقدینگی میشود. توضیح اینکه همانگونه که میدانیم، قریب به اتفاق داراییهای بانک حاوی سررسید است، مانند تسهیلاتی که مثلاً سهساله پرداخت شده اما تعهدات و بدهیهای بانک (سپردهها) همواره نقد و عندالمطالبه بوده و این مسئله خود بانک را با عدم تطابق سررسید(۸) و ریسک نقدینگی مواجه مینماید. مدیریت ریسک نقدینگی به این معناست که بانک تا حد امکان این شکاف سررسید را کاهش دهد و نیازهای روزانهی نقدینگی خود را با کمترین هزینه تأمین کند؛ زیرا ممکن است مشتری بانک در هر لحظهای سپردهی خود را مطالبه نماید و بانک را با نیاز نقدینگی مواجه کند. با چنین معیاری نیز ورود بانک به بنگاهداری و بهطور خاص سرمایهگذاری در شرکتهای غیربورسی که ماهیت بلندمدت دارد غیر قابل توجیه است. به همین علت است که میبینیم بانکی که مالک مالهای بزرگ در جایجای کشور است، نمیتواند بدون اضافهی برداشت از بانک مرکزی، روز خود را به شب برساند.

پیامدهای بسیاری را میتوان برای بنگاهداری بانکها ذکر کرد که موجب اطالهی کلام خواهد شد و از آن صرفنظر میشود. بنابراین از حیث نظری و از حیث موازین بینالمللی در بانکداری -نظیر اصول بازل- نمیتوان از بنگاهداری بانکها دفاع کرد.

نظارت ضعیف بانک مرکزی

نظارت ضعیف بانک مرکزیالبته در توضیح گرایش بانکهای ایرانی به بنگاهداری نمیتوان وضعیت ترازنامه و وصول مطالبات که البته خود بیارتباط به بنگاهداری آنها نیست را نادیده گرفت. نسبت بالای مطالبات غیرجاری و عدم درآمدزایی بخش قابل توجهی از تسهیلات اعطایی، بانکها را وادار کرده تا برای کسب سود سراغ داراییهای ثابت و تأسیس شرکتهای ساختمانی بهمنظور سرمایهگذاری در ساختمان و املاک رفته و زیان ناشی از عملیات بانکی (اعطای تسهیلات و سپردهپذیری) را جبران کنند. البته متأسفانه نظارت بهشدت ضعیف و دور از اقتدار بانک مرکزی موجب شد بیشارزشگذاری املاک و مستغلات بانکها در کنار امهال تسهیلات غیرجاری سوختشده، محملی برای حضور داراییهای موهومی در ترازنامهی بانکها گردد.

بنا بر دلایلی که توضیح داده شد، محدودیت بر بنگاهداری بانکها بهعنوان یکی از اصول اجماعی در بانکداری تلقی میگردد؛ بهعنوان نمونه بر طبق مادهی ۹ قانون ضدانحصار در ژاپن، یک بانک حداکثر میتواند مالک پنج درصد از سرمایهی یک شرکت و یا بانک دیگر گردد. لذا بنگاهداری در ژاپن بهشدت محدود است.(۹) در کشور ما نیز بانک مرکزی در دستورالعمل سرمایهگذاری مؤسسات اعتباری، این رویهی مقرراتگذاری را دنبال کرده است. اگرچه بهواسطهی این محدودیتها سهم سرمایهگذاری مستقیم و مشارکت حقوقی در ترازنامهی بانکها از ۱۵ درصد داراییهای آنها تجاوز نمیکند، اما هنوز بانکهایی وجود دارند که بخش عمدهای از داراییهای آنها در بنگاهداری مصرف شده و از محل منابع پایهی پولی یعنی عموم مردم، نیازهای نقدینگی روزانهی خود را تأمین میکنند که این مسئله خود نشاندهندهی ضعف جدی بانک مرکزی در نظارت بر اجرای دستورالعمل مذکور میباشد.

الزام بانکها به فروش اموال مازاد و بنگاههای غیرمالی در شرایط کنونی کشور میتواند با کاهش حجم نقدینگی (کاهش سپردههای کل نظام بانکی) به سهم هر چند اندک خود در مدیریت نقدینگی و مهار تورم کشور کمک کند.

منابع:

۱) بانک به معنای اعم که شامل بانکدار بانکها یعنی بانک مرکزی هم میگردد.

۲) Assymetric information

۳) Market failure

۴) Mahrt-Smith, J. (2006). Should banks own equity stakes in their borrowers? A contractual solution to hold-up problems. Journal of Banking & Finance, 30(10), 2911-2929.

۵) dynamic

۶) Adverse selection

۷) Mechanism Design

۸) Maturity mismatch

۹) رزقی و فرزین وش، ۱۳۹۴، پایاننامهی کارشناسی ارشد، دانشکدهی اقتصاد دانشگاه تهران